Kniesmeijer schrijft in zijn boek De seizoenen van de tijdgeest (http://www.scriptum.nl/boeken/mens-en-maatschappij/algemeen/de-seizoenen-van-de-tijdgeest): De theorie van Orrin E. Klapp met zijn boek Opening and Closing was de basis van het boek.

Daarmee bedoelt hij de cyclus van de tijdgeest van het zich open stellen voor de broodnodige vernieuwing en het zich afsluiten voor levensbedreigende chaos. Als de opening te ver gaat, komt de automatisch de maatschappelijke sluitspier in actie. Allerlei oude regels worden opnieuw bekrachtigd en men zoekt naar begrenzing.

Openen (men start weer te experimenteren) start in de lente, krijgt volle kracht in de zomer, gaat te ver in de herfst, waardoor een sluitingsactie op gang komt die op volle kracht doorgaat in de winter.

Kniesmeijer bestudeerde de seizoenen van de tijdgeest in de afgelopen 50 jaar. Elke 5 tot 6 jaar wisselt de tijdgeest van seizoen.

lente 1966-1971 1989-1994

zomer 1971-1977 1994-2000

herfst 1977-1983 2000-2006

winter 1983-1988 2006-2011?

opvallend is dat de Kennedy- en Obamatijd, presidenten van hoop en nieuwe politiek, als winter worden geclassificeerd

vergeleken met onze indeling:

1966-1971 lente recessie

1971-1977 zomer chaotische neergang

1977-1983 herfst depressie

1983-1988 winter herstel

1989-1994 lente creatieve transformatie fase met weinig productiviteitsstijging

1994-2000 zomer creatieve transformatie fase met extreme opkomst ICT productiviteit

2000-2006 herfst deels creatieve transformatie/voorspoed

2006-2011 winter de aberratie van de voorspoed

De indeling van Kniesmeijer heeft denk ik het individu als meetlat (misschien het beste te meten met werkloosheid% plus inflatie, de oude misery index), terwijl bij ons het bedrijfsleven/ beurs centraal staat bij het indelen van het scenario van de tijd.

Als je herfst als de overmoedfase ziet, dan start die voor bedrijfsleven/beurs ongeveer 1998: de beurs gaat overdrijven en men gaat de winsten manipuleren (de winststijging van de S&P500 loopt niet langer in de pas met de winsten zoals berekend door de overheidsinstanties voor de hele Amerikaanse economie). Vanaf 2000 gaat het fout, maar de omkeer ten goede komt in 2003.

Voor werknemers is de periode 1977-1982 de periode waarin de werknemers overvragen gezien de zwakke positie van het bedrijfsleven. Dat mocht, want winst was vies totdat bleek dat zonder winst de werkloosheid te veel opliep.

De lentefase van 1989-1994 komt overeen met de periode 1937-1943: de aanloop naar en de periode met de Tweede Wereldoorlog. In 1989 valt de muur en daarmee het communisme en de Koude Oorlog. Een veel positievere periode dus omdat er geen Stalin, Hitler of Mao aan de macht was die de opgelopen achterstand in de welvaart met geweld probeerden recht te zetten, zoals in vorige eeuwen gebruikelijk was.

De periode 2003-2007 kende wereldwijd de hoogste economische groei ooit (ex herstel oorlogen). In Nederland (West Europa) was de groei redelijk maar niet zo fantastisch als de periode 1949-1970. We waren immers weer hersteld van de dreun van WO II en ongeveer even rijk als de koploper in de wereld Amerika en konden dus geen extra groei boeken door convergentie naar de koploper.

2006 is voor het Westen inderdaad een draaijaar: het is het toppunt van de macht van Amerika. In 2009 Kopenhagen zie je dat vergeleken met de BRICs Europa/VK al helemaal niet meer meetelt. Obama kijkt alleen maar naar de (grote) opkomende landen, veel meer dan de republikijnen McCain of Bush zouden hebben gedaan.

Al met al kun je niet eenvoudig de scenario's van de Kondratieffgolf zoals wij dat zien over de fases van de tijdgeest zoals Kniesmeijer dat ziet leggen.

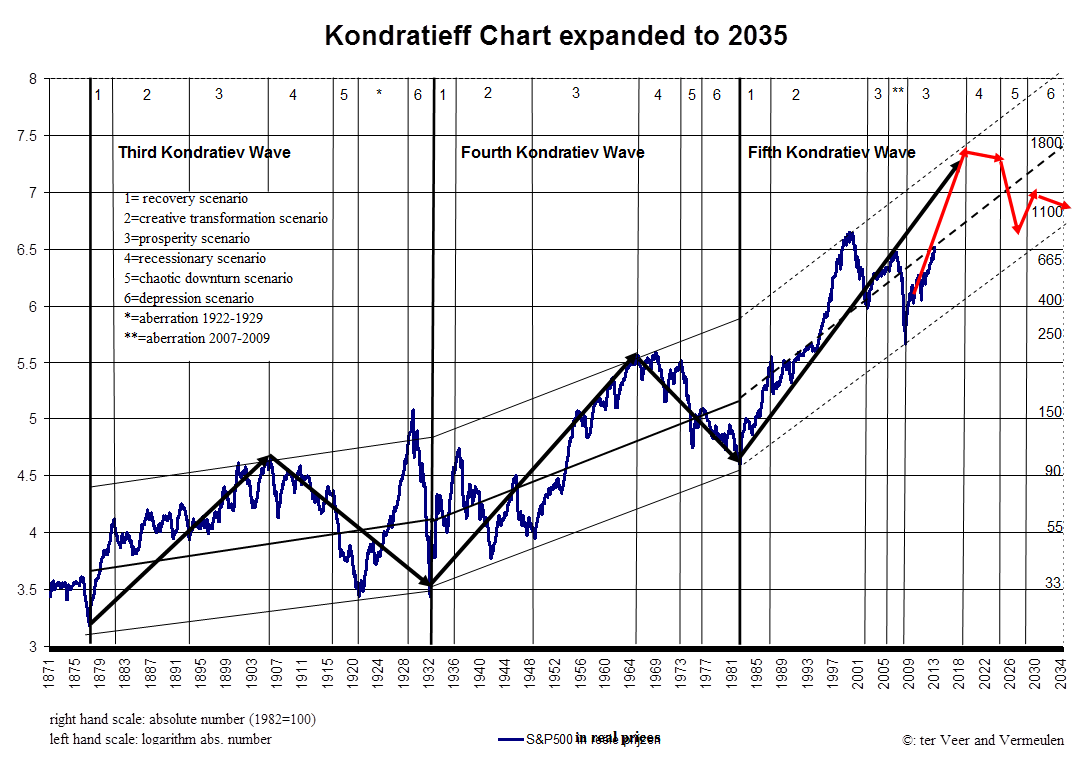

Wij delen niet in naar vier seizoenen, maar naar zes levensfases in combinatie met de Juglargolven van de vaste investeringen.

Wij starten vaak vanaf dieptepunten van de beurscyclus naar bij Kniesmeijer vallen die vaak midden in zijn seizoenen (hij start vaker vanaf de hoogtepunten)

Misschien kun je wel in je achterhoofd houden of het helpt bij het beoordelen of een bepaalde groep in de maatschappij sterk staat. Het lijkt er op dat individuen na een wat zwakkere periode 2000-2011? in de lente en zomer van Kniesmeijer weer sterker worden om daarna weer zwakker te worden.